两个人去银行,一个存5个亿,另外一个贷5个亿,你认为哪个人更受银行欢迎呢?(国内银行资金池在平衡状态下的盈利模式及取舍)

国内银行资金池在平衡状态下的盈利模式及取舍

具体看银行当下的资金池处于什么状态。

目前的国内银行主要有三种盈利模式,一种是赚息差的钱,也就是利率的低买高卖,3%买入,6%卖出,中间的利息差就是收益。从银行的营收结构来看,当下的利息净收入大概占比银行总收入的70%,城商行和农商行这一占比更是高达80%和90%,远远高于国际水平。

其次就是银行收取的交易手续费,佣金收入,代销收入,投资收入等,占比大概为30%。

其中,银行在某段时期的利息净收入=利息收入-利息支出=期间平均生息资产余额x净息差;

净息差=利息收入/期间平均生息资产余额-利息支出/期间平均生息资产余额;

也就是说,当银行的拿钱成本越低或者放钱成本越高的时候,银行的息差收入是最高的。而对于银行来说,相对于贷款的收益,存款半年和一年,三年和五年利息差不多,存款的期限越长,中间的运营成本越低,银行的整理收益更高。

同样是存5个亿和贷5个亿,利率的多寡,期限的长短,也是决定银行更喜欢哪个的重要因素。

上面是在银行的资金池处于平衡的状态下。在某些时间段,银行也会根据自己的需求进行取舍,比如出现资金短缺,贷款旺盛的时候,存款5个亿的待遇就会明显高于贷款5亿的客户。就像银行季度考核的时候,存款5个亿几乎会成为一家支行的救世主。

再比如出现资金充裕,但贷款需求萎靡的时候,贷款5个亿的待遇就会远远好于存款5亿。

存5个亿更受欢迎,因为存款对银行至关重要

当然是存5个亿更受欢迎了,而且是极度欢迎,因为得存款者得天下,5亿存款绝对是存入支行一年任务中的头等大事。

目前银行不愁没有贷款客户,你随便去银行看看,排队等贷款的一大把,这都是借钱的人求着银行,而且银行对贷款客户都是挑肥拣瘦,就像摇筛子一样把客户筛选一遍,优质客户优先放款,中等资质客户排队等贷款,资质一般的不给你贷款。

还有一点是5亿贷款可不是小数目,这个额度甚至可以占到一些小支行一整年信贷额度的一半以上,而且贷款额度越大银行对应的风险越大,万一哪天这5个亿收不回来了,从行长到客户经理都要玩完。所以很多银行都不敢给单个客户放这么高额度的贷款。

存款就像银行的血液,没有存款银行将很难生存,特别是在当前理财,同业业务受到挤压的时候存款更为重要。

那现在存款对银行来说到底有多重要呢?

很多银行直接把存款任务跟奖金,岗位评级,晋升等绑定在一起,存款的考核占很大的比重,有的银行完不成存款任务的甚至直接取消全年的奖金,至于评级,晋升那东西想都不要想。

与此相反的是,如果你能给银行拉来存款,那就是银行的红人,有了存款,丰厚的奖金,晋升那都是水到渠成的事情。我就认识一个哥们,87年的小伙子,进入银行才7年,就一路坐飞机从柜员干到支行行长,因为人家认识很多有钱人,年年可以拉来上亿存款。

而据说他们银行一个快50岁的大叔现在还在干基层一线工作,因为他拉不来存款。

现在银行竞争很激烈,尤其是在存款方面的竞争更激烈,再加上其他宝宝类理财产品的搅局,银行拉存款越来越难,所以得存款者得天下,这一点不为过。

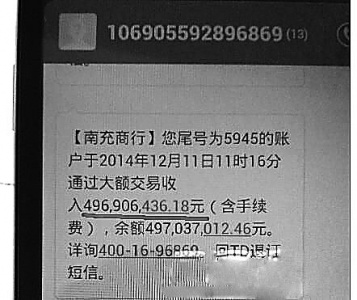

所以你真能把5亿存入银行,差不多可以完成银行半年的存款任务了,银行除了高兴就是激动,在银行能力范围内,你开任何条件估计银行都会想办法满足你。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 490382048@qq.com 举报,一经查实,本站将立刻删除。